Savdo o’sishi va ulkan foyda olish uchun xanjar naqshlari

bag with packs of dollars money - vector illustration, isolated on white background

Bozorda foydalanishimiz mumkin bo’lgan barcha teskari naqshlar orasida ko’tarilish va tushish takozi bizning eng sevimlilarimizdan biridir.

Ushbu turdagi takoz shaklidagi ajoyib narsalardan biri shundaki, ular odatda aniqlash oson bo’lgan darajalarni hosil qiladi.

Bu bizning narx-navo savdogarlari sifatida bizning ishimizni ancha osonlashtiradi va shubhasiz ko’proq daromad keltiradi.

Xususiyatlarini aniqlashdan boshlaylik.

Takoz shaklining xususiyatlari

Ko’tarilgan va tushgan takoz naqshlari tabiatan biz savdo strategiyalarida foydalanadigan naqshlarga o’xshashdir .

Biroq, bu takozlar yo’naltirilgan, ya’ni ayiq yoki buqa bo’lganligi sababli, biz ularni o’zlarining darslariga loyiq deb bildik.

Ushbu xanjar naqshlari haqida bilishingiz kerak bo’lgan birinchi narsa shundaki, ular ko’pincha bozorni o’zgartirishga ishora qiladilar. Boshqa takoz naqshlari singari, ular buqalar va ayiqlar pozitsiyalar uchun kurashayotganda konsolidatsiya davrida hosil bo’ladi .

Ikkala naqsh ham har qanday kun, oy yoki hatto yilni qamrab olishi mumkin bo’lsa-da, umumiy qoida shundan iboratki, naqsh qancha uzoq shakllansa, keyingi sindirish shunchalik portlovchi bo’lishi mumkin.

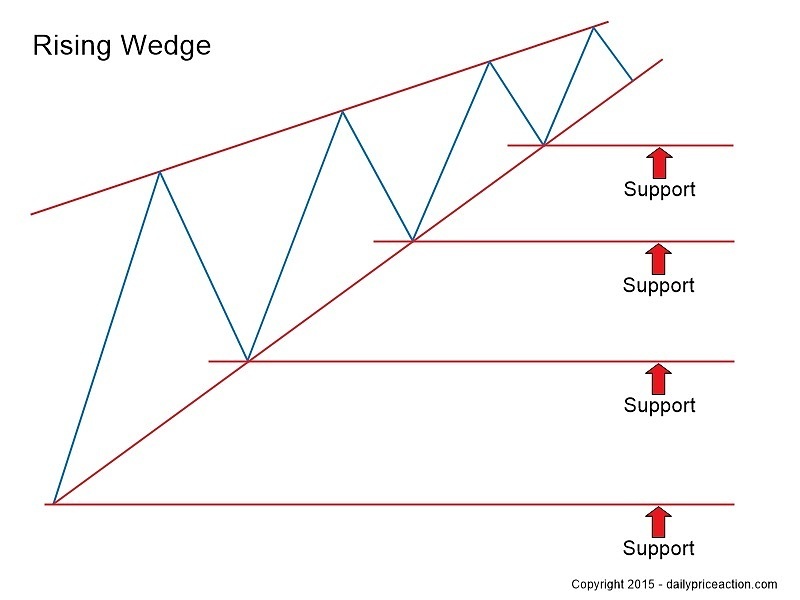

Nomidan ko’rinib turibdiki, ko’tarilgan xanjar naqshlari yuqoriga qarab turadi va ko’pincha bozor buzilgan holda tepalik naqshlari sifatida qaraladi.

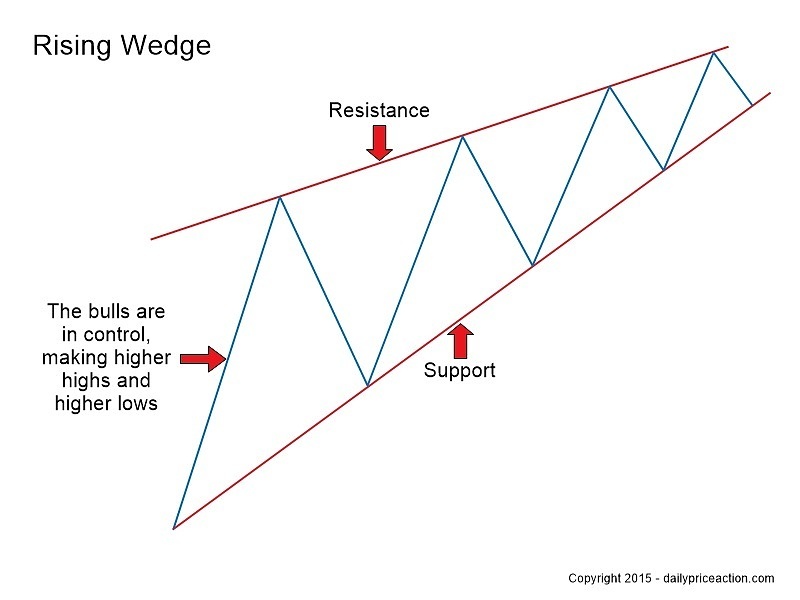

Quyidagi rasmda ko’tarilgan xanjar naqshining xususiyatlari ko’rsatilgan.

E’tibor bering, ko’tarilayotgan xanjar bozor yuqori va past darajalarni oshirib bora boshlaganda hosil bo’ladi.

Agar balandlik va pastliklar chiziqlarga to’g’ri kelmasa, naqshni to’g’ri ko’tarilgan takoz deb hisoblash mumkin emas.

Ushbu ikki daraja parallel bo’lmaganligi sababli, naqsh terminal hisoblanadi. Bu shuni anglatadiki, oxir-oqibat u tugashi kerak.

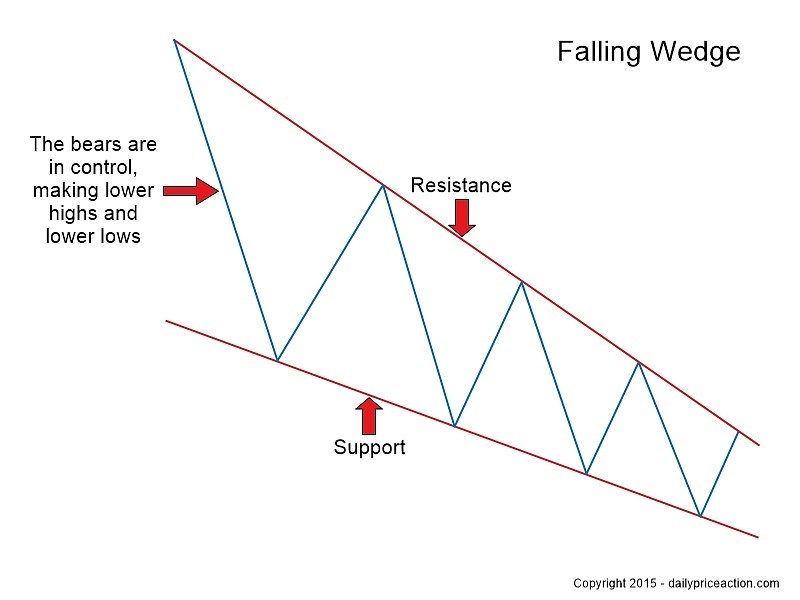

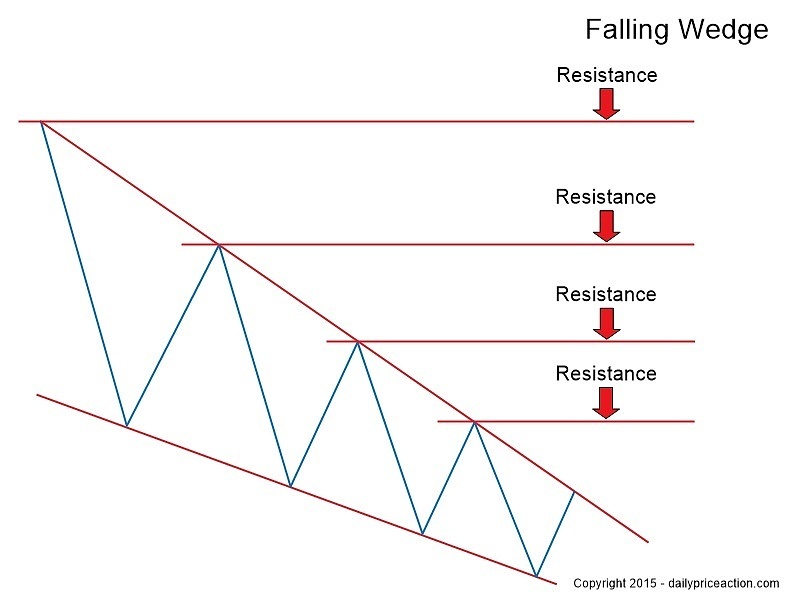

Yiqilgan xanjar ko’tarilgan xanjarga qarama-qarshi bo’lib, ayiqlarni boshqaradi, natijada balandliklar va pastliklar pasayadi.

Bu shuni anglatadiki, naqsh yuqoriga qarab buzilishi mumkin.

Quyidagi rasmda tushgan xanjar naqshining xususiyatlari ko’rsatilgan.

Yuqoridagi rasmda bizda ayiqlar aniq nazorat qilinadigan konsolidatsiya davri mavjud. Biz buni to’g’ri deb bilamiz, chunki bozor pasayishning yuqori va past tomonlarini yaratadi.

Agar trend chizig’ini yuqori va past darajalarda to’liq joylashtirib bo’lmaydigan bo’lsa, unda bu naqshni haqiqiy deb hisoblash mumkin emas.

Va nihoyat, haqiqiy savdo sxemasini aniqlashda takozning ikkala tomoni kamida uchta teginishga ega bo’lishi kerak .

Boshqacha qilib aytganda, buzilishdan oldin bozor qo’llab-quvvatlash darajasini uch marta va qarshilik darajasini ham uch marta sinovdan o’tkazishi kerak. Aks holda, naqshni savdo deb hisoblash mumkin emas.

Breakout trading

Kabi seksiyalar strategiyasi biz guruhda foydalanish, deb, bir savdo vaziyat o’z navbatida, qachon bozor buziladi qo’llab-quvvatlash yoki qarshilik darajada ostida yoki yuqorida sodir bo’ladi.

Savdo buzilishida tez-tez uchraydigan savol – qaysi intervallarni ishlatish yaxshiroqdir.

4 soatlik shamdon darajadan tashqarida yopilishini kutishimiz kerakmi yoki har kuni yopilish vaqtida kirish nuqtalarini hisobga olishimiz kerakmi?

Javob aniq vaziyatga bog’liq. Hammasi darajalar qaysi intervalda yaxshiroq saqlanishiga bog’liq .

Keyinchalik bu haqda ko’proq gaplashamiz. Hozircha to’xtab qolishlar bilan qanday savdo qilish haqida to’xtalamiz. Ko’tarilgan takoz birinchi o’rinda turadi.

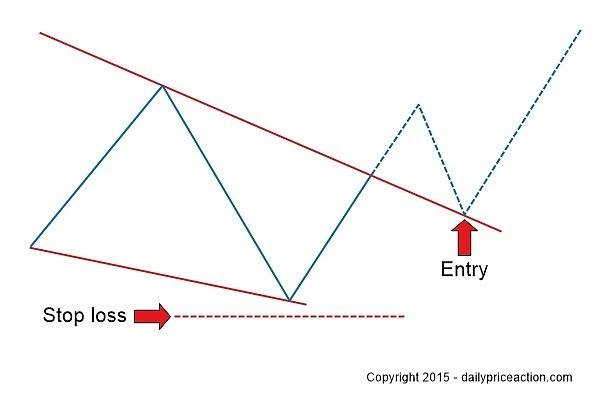

Iltimos, e’tibor bering, biz bozorni qo’llab-quvvatlash darajasidan pastroq bo’lishini kutmoqdamiz. Ushbu yopilish naqshni tasdiqlaydi, ammo faqat oldingi takozni qayta sinovdan o’tkazish qisqa kirish nuqtasini yaratadi.

Nima uchun qayta sinov qilish kerak?

Oddiy qilib aytganda, buzilgan darajani qayta sinovdan o’tkazishni kutish sizga xavf / mukofot nisbati yaxshiroq bo’lishini ta’minlaydi .

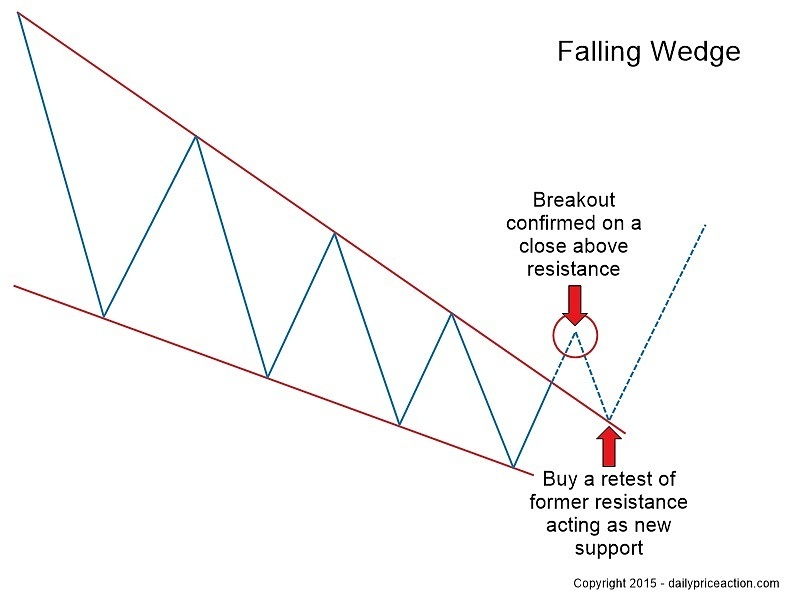

Xuddi shu narsa qulab tushgan xanjar uchun ham amal qiladi, faqat bu safar biz bozor qarshilik darajasidan yuqori bo’lishini kutamiz va keyin ushbu darajani yangi qo’llab-quvvatlash sifatida qayta sinovdan o’tkazamiz.

E’tibor bering, biz kirish haqida o’ylashdan oldin yana naqshning tashqi qismini kutmoqdamiz.

Yuqoridagi rasmda rasmiylashtirilgan qayta sinov misollari keltirilgan bo’lsa-da, buzilgan darajani qayta sinovdan o’tkazish buzilishdan so’ng darhol sodir bo’ladigan holatlar ko’p .

Ishni davom ettirishdan oldin, shuningdek, buqa yoki ayiq narxlari harakatini pin bar shaklida kutish sozlamalarning ishonchliligini oshiradi deb o’ylashingiz kerak .

Ammo, agar naqsh juda yaxshi aniqlangan bo’lsa, buzilgan darajani oddiy qayta tekshirish etarli bo’ladi.

Yo’qotish strategiyasini to’xtating

Shu nuqtada biz ikkita naqshni qanday aniqlashni, buzilishni qanday tasdiqlashni va kirish nuqtasini qaerdan qidirishni ko’rib chiqdik. Keling, ikkita to’xtashni yo’qotish strategiyasidan foydalangan holda qanday qilib xatarni boshqarishni muhokama qilaylik .

To’xtashni to’xtatish uchun to’g’ri joyni topish, kirish uchun yaxshi vaqtni aniqlashdan ko’ra biroz qiyinroq.

Buning sababi shundaki, har bir xanjar o’ziga xosdir va shuning uchun yuqori va past ko’rsatkichlar oxirgi model bilan bir xil bo’lmaydi.

Biroq, oltin qoida hanuzgacha ishlaydi – har doim to’xtashni yo’qotishni sozlash endi yaroqsiz bo’lgan joyga qo’ying.

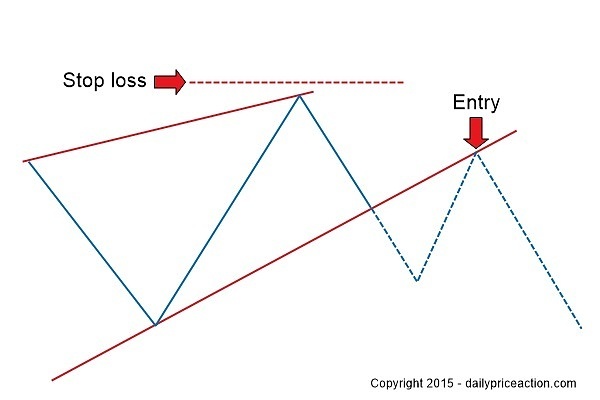

Keling, xanjar savdosi uchun eng keng tarqalgan stop lossni joylashtirishni ko’rib chiqaylik. Quyida tanaffusdan keyin ko’tarilgan takozning yaqin namunasi keltirilgan.

E’tibor bering, to’xtash yo’qotilishi so’nggi yuqori darajadan yuqori bo’ladi.

Agar to’xtashni yo’qotish shu darajada faollashtirilsa, demak, bozor shunchaki eng yuqori darajaga ko’tarilgan va shuning uchun biz qisqa pozitsiyadan chiqib ketishimiz kerak.

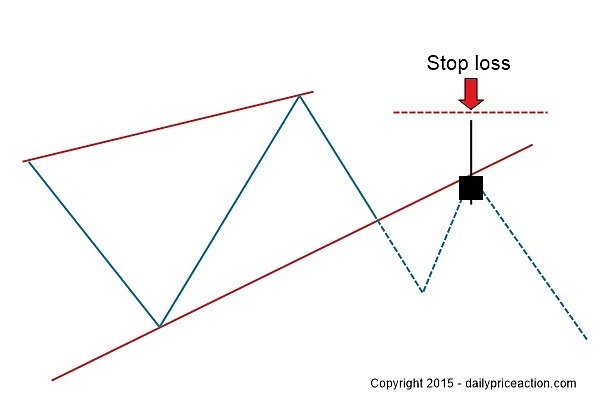

Siz taxmin qilganingizdek, qulab tushgan takoz uchun to’xtash joyini joylashtirishga yondashuv juda o’xshash.

Shunga qaramay, bizning stop lossimiz strategik ravishda joylashtirilgan.

Bu erda bitta nuance bor va agar biz qayta sinov paytida buqa yoki pasayish narxiga duch kelsak, u ishlaydi .

Bunday holda, biz quyida keltirilgan misolda ko’rsatilgandek, pinni soya yaqinida to’xtash yo’qotishlarini joylashtirishimiz mumkin.

Yuqoridagi rasmda bizda oldingi qarshilikni yangi qarshilik sifatida qayta sinovdan o’tkazgandan so’ng hosil bo’lgan ayiq pinli chiziq mavjud.

Bu bizga stop lossni ” yashirish ” uchun ishlatilishi mumkin bo’lgan yangi yuqori darajani beradi .

Qaysi to’xtashni yo’qotish strategiyasini tanlashingizdan qat’i nazar, har doim to’xtash joylarini sozlashni bekor qiladigan darajaga qo’ying.

Daromad olish: bu siz o’ylaganingizdan osonroq

Keling, haqiqatan ham qiziqarli narsa – foyda olish haqida gapiraylik. Ikkala ko’tarilgan va tushayotgan takozlar qo’llab-quvvatlash yoki qarshilik ko’rsatish joylarini aniqlashni nisbatan osonlashtiradi.

Buning sababi shundaki, model yuqori va past darajadagi o’sish yoki pasayish bilan bosqichma-bosqich konfiguratsiyada hosil bo’ladi.

Keling, oldin ko’tarilgan takozni ko’rib chiqaylik.

E’tibor bering, biz potentsial qo’llab-quvvatlash sohalarini aniqlash uchun shunchaki har bir tebranishning past darajasidan foydalanmoqdamiz.

Ushbu darajalar qisqa pozitsiyadan foyda olish uchun mumkin bo’lgan joylarni qidirishni boshlash uchun ajoyib boshlang’ich nuqtani taqdim etadi.

Albatta, xuddi shu kontseptsiyani qulab tushgan xanjar bilan ishlatishimiz mumkin, bu erda tebranish balandligi potentsial qarshilik maydoniga aylanadi.

Shuni yodda tutish kerakki, pog’onali pastliklar va balandliklar qo’llab-quvvatlash va qarshilik darajasini topish uchun ideal imkoniyatlarni yaratadi, ammo barcha naqshlar bir-biridan farq qiladi.

Shakl ichidagi rasm

Keling, sizga bir oz sirni aytib beraylik. Ikkala ko’tarilgan va tushgan takozlar ko’pincha boshqa mashhur teskari naqshlarga olib keladi.

Siz ushbu tuzilmani yuqoridagi rasmlarda ham ko’rishingiz mumkin.

Bu nima ekanligini taxmin qilasizmi?

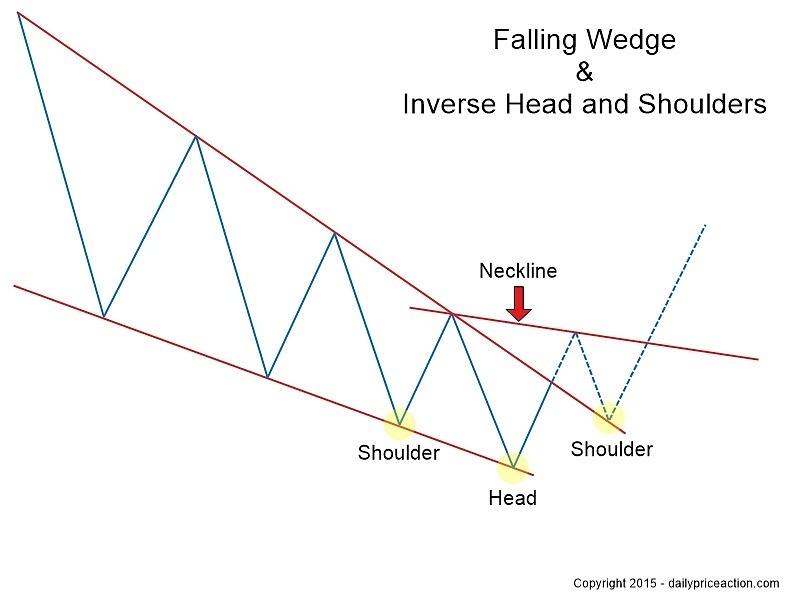

Ko’rib chiqilayotgan model – bu bosh va elkalar . Yoki quyida keltirilgan misolda bo’lgani kabi, ” teskari bosh va elkalar “.

Ko’pincha, takozni qo’llab-quvvatlash yoki qarshilikning buzilishi ushbu ikkinchi qaytarilish uslubiga yordam beradi.

Bu sizga kirish nuqtalarini topishda va to’xtash joyini yo’qotish bo’yicha qanday qilib ko’proq imkoniyatlarni beradi.

EURUSD uchun misol

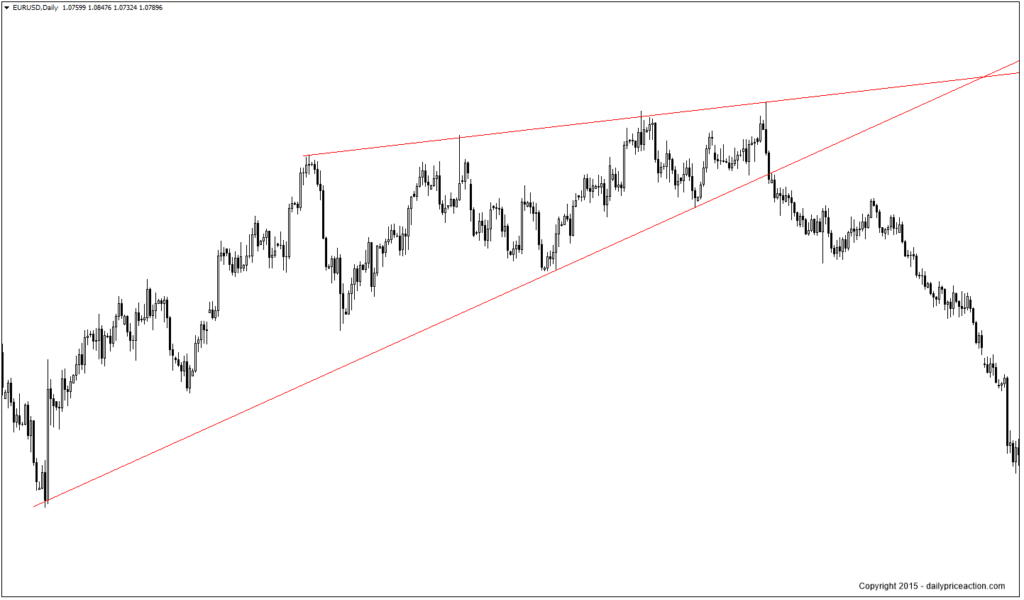

Ushbu darsni yakunlash uchun, EURUSD jadvalida shakllangan ko’tarilgan xanjarni ko’rib chiqamiz.

Ushbu xanjarning buzilishi oxir-oqibat eng mashhur valyuta juftligi uchun 3000 pipsdan katta pasayishga olib keladi.

Yuqoridagi jadvalda EURUSD kunlik vaqt jadvalida o’n oy davomida shakllangan katta ko’tarilgan xanjar naqshlari ko’rsatilgan.

Ushbu maxsus modelda men ikkita fikrni ta’kidlashni istardim.

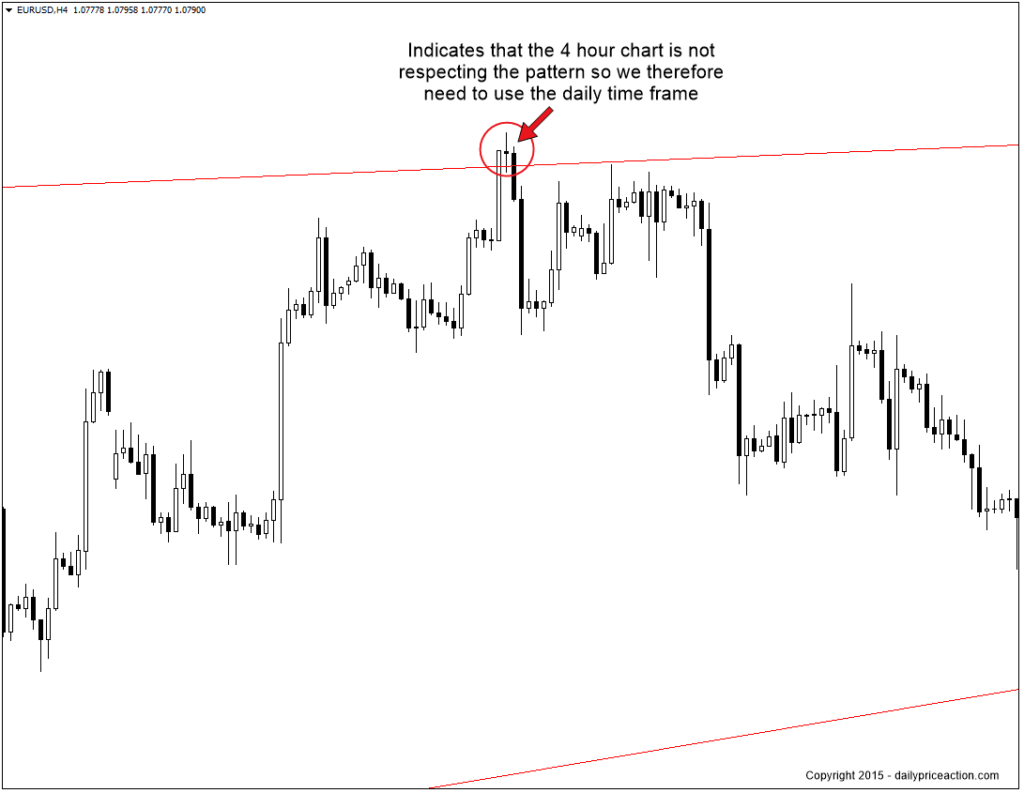

1) Vaqt bo’yicha savol

Siz ishlatishingiz kerak bo’lgan vaqt oralig’i ikkala daraja ham eng yaxshi hurmat qilinadigan vaqt oralig’iga bog’liqligini aytdik.

Yuqoridagi to’rt soatlik jadvalda nima uchun biz har kuni savdo qilishimiz kerakligi ko’rsatilgan.

Bu kunlik interval ushbu naqsh bilan savdo qilish uchun eng yaxshi ekanligini isbotlaydi.

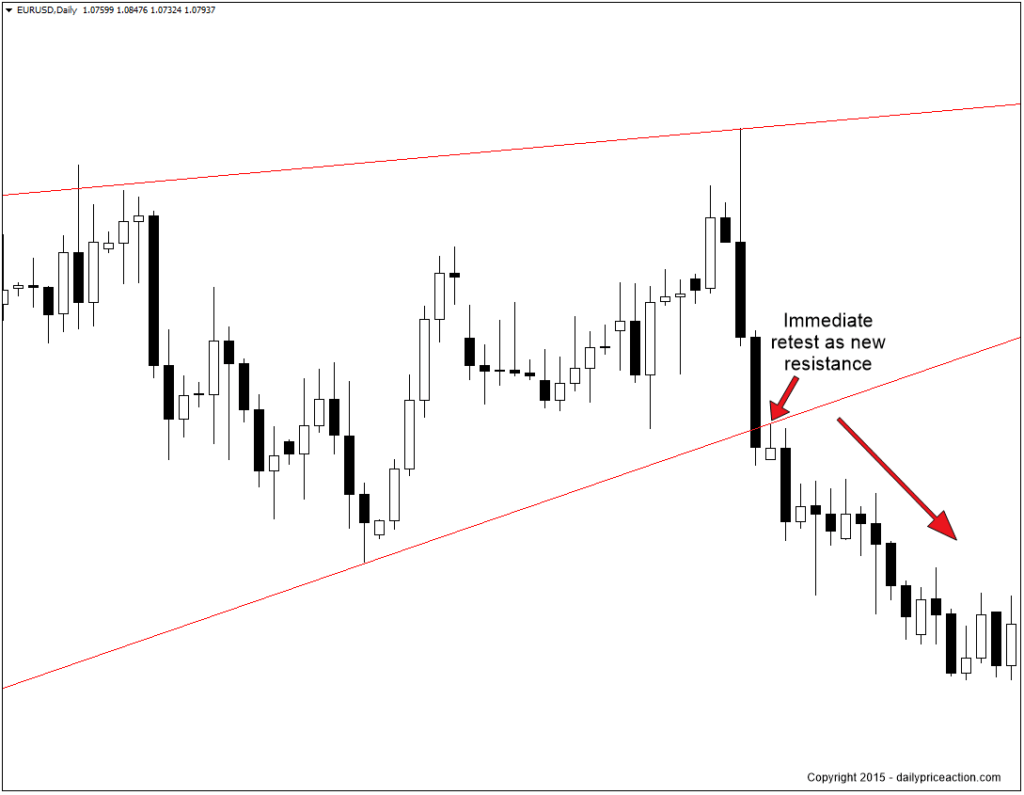

2) Buzilgan darajani darhol qayta sinovdan o’tkazish

O’ntadan to’qqizta holatda, bozor buzilgan darajani qayta sinovdan o’tkazmoqda. Biroq, bu har doim ham takroriy sinov aniq bo’lishini anglatmaydi.

E’tibor bering, yuqoridagi jadvalda EURUSD darhol oldingi takozni qo’llab-quvvatlash darajasini yangi qarshilik sifatida sinab ko’rdi.

Bu ayiqlar qo’llab-quvvatlash buzilgan vaqtni nazorat qilganda, ulkan sotish bosimi bo’lgan bozorda odatiy hodisa .

Aksincha, ulkan sotib olish bosimi bo’lgan bozorda qulab tushgan takoz uchun.

Natija

Ko’rib turganingizdek, yuqoriga va pastga tushgan takozlar savdosi haqida gap ketganda, hech kimga mos kelmaydi.

Ammo, agar yuqorida tavsiflangan qoidalar va tushunchalar qo’llanilsa, bu buzilishlar juda foydali bo’lishi mumkin.

Ushbu ikkala naqsh ham bozorni qaytarish nuqtalarini aniqlashning ajoyib usuli bo’lishi mumkin.

Biz savdo qiladigan strategiyalar va naqshlardan tashqari, birlashma deb ataladigan bir qator omillar ham e’tiborga olinishi kerak. Ko’tarilish va tushish takozlari ham istisno emas.